Insolvenz in Eigenverwaltung (ESUG)

Die Insolvenzordnung bietet mit der Eigenverwaltung und dem Schutzschirmverfahren Möglichkeiten zur Sanierung und Vermeidung persönlicher Haftung. Wir helfen Ihnen, den richtigen Weg zu finden.

Dieser Audioversion wurde künstlich generiert.

Wirtschaftliche Schwierigkeiten und sonstige Krisensituationen können in jedem Unternehmen auftreten, unabhängig von Branche und Größe. Eine existenzbedrohende Krise der jeweiligen Gesellschaft oder ihrer Untergesellschaften und die damit einhergehende Insolvenzgefahr wird oft verdrängt. Immer neue Vorgaben durch die Politik erschweren das wirtschaftliche Arbeiten zunehmend. Das aktuelle politische und wirtschaftliche Umfeld, wie Ukrainekrieg und Lieferkettenprobleme kommen erschwerend hinzu. Ist das Unternehmen bereits zahlungsunfähig, ist es zur Insolvenzantragstellung verpflichtet. Im Falle einer drohenden Zahlungsunfähigkeit oder einer Überschuldung sind Firmen nur unter bestimmten Voraussetzungen verpflichtet, einen Insolvenzantrag zu stellen.

Viele Unternehmer fürchten im Zusammenhang mit diesem Schritt signifikante Nachteile. An erster Stelle stehen das Eingeständnis des eigenen Versagens und die Furcht vor einem erheblichen Reputationsschaden, aber auch vor dem Verlust von Mitarbeitern, Kunden und Lieferanten. Ein latentes Risiko besteht zudem darin, dass die Übernahme durch einen Dritten oder gar die Zerschlagung des Unternehmens droht. In den meisten Fällen haben Unternehmer zudem für ihre Firma gegenüber den Banken vollumfänglich, oft mit ihrem gesamten Vermögen, gebürgt. Wird ihre Firma verkauft oder liquidiert reicht der Erlös meist nicht, um die Banken auch nur annähernd zu befriedigen. In der Konsequenz wird der Unternehmer aus seiner Bürgschaft in Anspruch genommen. Das führt nicht selten in die persönliche Insolvenz.

Das lässt sich verhindern. Die Insolvenzordnung ermöglicht dem vorausschauenden Unternehmer mit den Sanierungsinstrumenten der (vorläufigen) Eigenverwaltung und dem Schutzschirmverfahren eine nachhaltige und eigenverantwortliche Sanierung des Unternehmens und auch die Option zur Vermeidung der persönlichen Haftung. Zumindest gibt es in diesen Verfahren die Möglichkeit die persönliche Haftung weitgehend einzuschränken.

Sowohl mit der (vorläufigen) Eigenverwaltung als auch mit dem Schutzschirmverfahren eröffnet die Insolvenzordnung dem Schuldner die Möglichkeit, ein Insolvenzverfahren ohne einen vom Gericht bestellten (vorläufigen) Insolvenzverwalter durchzuführen und so das in die Krise geratene Unternehmen in Eigenregie wirtschaftlich wieder auf die Beine zu stellen. Beide Verfahrensvarianten sind gleichermaßen geeignet den angestrebten Erfolg zu erreichen, unterscheiden sich aber vor allem hinsichtlich der Antragsvoraussetzungen und dem Umfang der eingeräumten Rechte.

Doch was bedeutet Insolvenz in Eigenverwaltung oder unter einem Schutzschirm? Welche Voraussetzungen sind für dieses Verfahren erforderlich? Bietet das Verfahren besondere Vorteile? Nachfolgend geben wir Ihnen die Antwort auf diese und weitere Fragen.

- Wie unterscheidet man Regelinsolvenz, vorläufige Eigenverwaltung, Schutzschirmverfahren und Eigenverwaltung?

Entschließt sich ein Unternehmen in ein Insolvenzverfahren einzutreten, hat es grundsätzlich zwei Optionen: Das Regelinsolvenzverfahren und die Eigenverwaltung.

Eigenverwaltung und Regelinsolvenz gliedern sich jeweils in zwei Verfahrensabschnitte: Das vorläufige Verfahren und das eröffnete Verfahren.

Das vorläufige Verfahren in der Eigenverwaltung bietet zusätzlich zwei Optionen: Die vorläufige Eigenverwaltung und das Schutzschirmverfahren. Mit der Verfahrenseröffnung münden vorläufige Eigenverwaltung und Schutzschirmverfahren einheitlich in der Eigenverwaltung.

In der Regelinsolvenz wird im vorläufigen Verfahren ein vorläufiger Insolvenzverwalter und im eröffneten Verfahren ein Insolvenzverwalter bestellt. In der vorläufigen Eigenverwaltung oder im Schutzschirmverfahren wird im vorläufigen Verfahren ein vorläufiger Sachwalter und im eröffneten Verfahren ein Sachwalter bestellt. Die Bestellung von vorläufigem Insolvenzverwalter, Insolvenzverwalter, vorläufigem Sachwalter und Sachwalter erfolgt jeweils durch das zuständige Insolvenzgericht.

Für den Begriff der Insolvenz in Eigenverwaltung verwendet man untechnisch oft auch den Begriff der Insolvenz in Eigenregie.

2. Was sind die Voraussetzungen für eine Insolvenz in Eigenverwaltung?

Voraussetzung für das Insolvenzverfahren in Eigenregie ist das Vorliegen eines der drei im deutschen Insolvenzrecht definierten Insolvenzgründe:

- Drohende Zahlungsunfähigkeit, § 18 InsO

- Zahlungsunfähigkeit, § 17 InsO

- Überschuldung § 19 InsO

Drohende Zahlungsunfähigkeit

Von einer drohenden Zahlungsunfähigkeit spricht man, wenn davon ausgegangen werden kann, dass der Schuldner seinen fälligen Zahlungspflichten innerhalb der nächsten 24 Monate nicht pünktlich nachkommen kann.

- Falls lediglich eine drohende Zahlungsunfähigkeit im Raum steht, besteht noch keine Insolvenzantragspflicht, sondern lediglich ein Insolvenzantragsrecht. Eine zunächst außergerichtliche Einigung mit den Gläubigern, z.B. mit dem Unternehmensstabilisierungs- und Restrukturierungsgesetz ist ebenso möglich.

Unternehmen haben mit dem Instrument der drohenden Zahlungsunfähigkeit somit die Chance, die Sanierung unter Insolvenzschutz möglichst früh durchzuführen, was die Erfolgsaussichten deutlich erhöht.

Es ist eine deutliche Tendenz zu erkennen, dass das Insolvenzrecht immer stärker zugunsten des Unternehmens, d. h. für seinen Erhalt und seine erfolgreiche Fortführung, ausgerichtet wird. Redliche Schuldner, die sich frühzeitig um die Krisenbewältigung kümmern, können von mehreren vorteilhaften Sanierungsinstrumenten Gebrauch machen.

Zahlungsunfähigkeit

Nach § 17 Abs. 2 Satz 1 InsO liegt Zahlungsunfähigkeit vor, wenn der Schuldner nicht in der Lage ist, seine fälligen Zahlungsverpflichtungen zu erfüllen.

Obwohl die Legaldefinition die Merkmale der Dauer und der Wesentlichkeit nicht erwähnt, soll nach der Rechtsprechung des BGH zum Zahlungsunfähigkeitsbegriff nicht schon jede noch so geringfügige und/oder kurzfristige Deckungslücke zur Zahlungsunfähigkeit führen.

Nach einer Grundsatzentscheidung des BGH aus dem Jahr 2005 (Az. IX ZR 182/01) liegt Zahlungsunfähigkeit i. S. d. § 17 InsO regelmäßig jedenfalls dann vor, wenn der Schuldner innerhalb eines Zeitspektrums von drei Wochen mindestens 10 Prozent seiner fälligen Gesamtverbindlichkeiten nicht erfüllen kann, sofern nicht ausnahmsweise mit an Sicherheit grenzender Wahrscheinlichkeit zu erwarten ist, dass die Liquiditätslücke demnächst vollständig oder fast vollständig beseitigt werden wird und den Gläubigern ein Zuwarten nach den besonderen Umständen des Einzelfalls zuzumuten ist.

Dieser sich an das Ende des Dreiwochenzeitraums anschließende weitere Zeitraum kann in Ausnahmefällen drei bis u. U. auch längstens sechs Monate betragen. Gem. § 17 Abs. 2 Satz 2 InsO wird das Vorliegen der Zahlungsunfähigkeit vermutet, wenn der Schuldner seine Zahlungen eingestellt hat.

Beträgt die Liquiditätslücke am Ende des Dreiwochenzeitraums weniger als 10 Prozent, ist regelmäßig zunächst nur von einer Zahlungsstockung auszugehen.

Dennoch ist in diesen Fällen ein Liquiditätsplan zu erstellen, aus dem sich die Weiterentwicklung der Liquiditätslücke ergibt. Zeigt sich daraus, dass die Lücke demnächst mehr als 10 Prozent beträgt, liegt Zahlungsunfähigkeit vor.

Zahlungsunfähigkeit liegt auch vor, wenn eine auch nur geringfügige Liquiditätslücke voraussichtlich nicht innerhalb von drei, in Ausnahmefällen längstens sechs Monaten, geschlossen werden kann.

Das Vorliegen einer Zahlungsunfähigkeit wird regelmäßig unterschätzt und ist selbst Steuerberatern nicht immer geläufig. Um eine Zahlungsunfähigkeit in Abgrenzung zur bloßen Zahlungsstockung festzustellen, gilt es zunächst, einen stichtagsbezogenen Finanzstatus und im Anschluss einen zeitraumbezogenen Finanzplan zu erstellen.

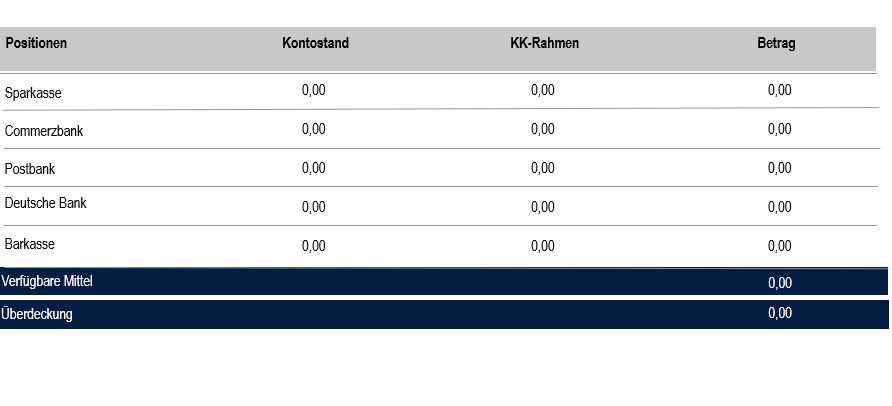

Beispiel:

(Finanzstatus mit Bankverbindlichkeiten und Kasse)

Im abschließenden zeitraumbezogenen Finanzplan sind alle fälligen Verbindlichkeiten aufzuführen.

Schriftlich gestundete Verbindlichkeiten sind nicht fällig und gehören nicht in den Finanzstatus. Ebenso sind bestrittene Forderungen nicht aufzuführen.

Fehlt eine rechtsgeschäftliche Bestimmung der Fälligkeit und ergibt sie sich auch nicht aus den Umständen, liegt nach § 271 Abs. 1 BGB sofortige Fälligkeit vor. So gelten nicht ausdrücklich genehmigte Überziehungen bei Kontokorrentkrediten als fällig, auch wenn das Kreditinstitut diese Inanspruchnahmen stillschweigend duldet.

Den fälligen Verbindlichkeiten sind im Finanzstatus die gegenwärtig verfügbaren Finanzmittel gegenüberzustellen. Kurzfristig verfügbare Finanzmittel (z. B. erwartete Zahlungszuflüsse aus Kundenforderungen) oder eine gegenüber dem Unternehmen abgegebene harte Patronatserklärung sind nicht im Finanzstatus, sondern im Finanzplan zu berücksichtigen. Das gilt auch für die Möglichkeit zur Kreditaufnahme.

Wichtig ist, sich durch den Insolvenzgrund der Zahlungsunfähigkeit nicht von einer Insolvenz in Eigenverwaltung abschrecken zu lassen, da dieser allein nichts über den Erfolg oder Misserfolg aussagt.

Überschuldung

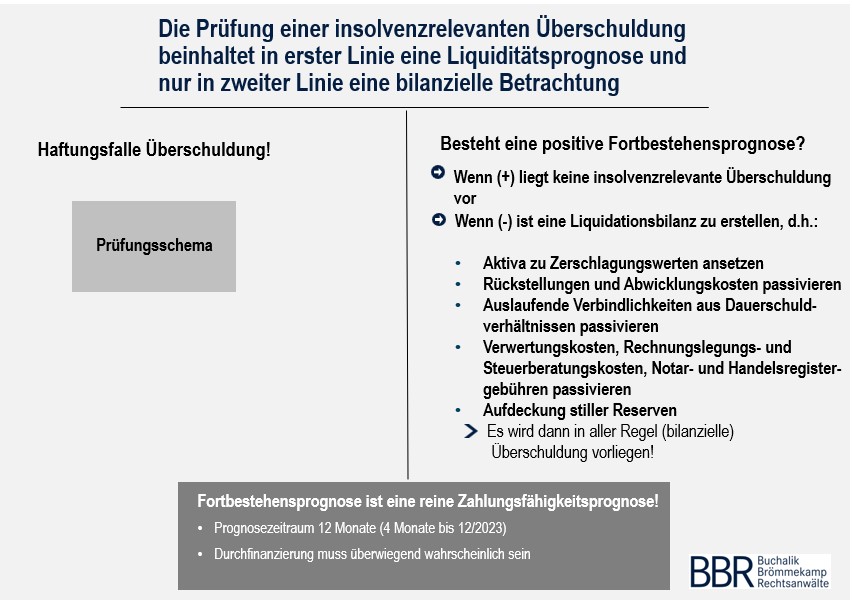

Der Insolvenzgrund der Überschuldung gem. § 19 Abs. 2 InsO liegt vor, wenn das Vermögen des Schuldners die bestehenden Verbindlichkeiten nicht mehr deckt, es sei denn, die Fortführung des Unternehmens ist nach den Umständen überwiegend wahrscheinlich.

Aufgrund des ursprünglich nur bis zum 31.12.2013 geltenden, mittlerweile aber unbefristet fortgeltenden zweistufigen modifizierten Überschuldungsbegriffs kann auf die Aufstellung einer Überschuldungsbilanz verzichtet werden, wenn die Fortführungsprognose positiv ausfällt, da allein schon dieser Umstand eine insolvenzrelevante Überschuldung entfallen lässt.

Bei der Erstellung einer Fortführungsprognose war nach der Rechtsprechung des BGH darauf abzustellen, ob die Finanzkraft der Gesellschaft nach überwiegender Wahrscheinlichkeit mittelfristig nicht zur Fortführung des Unternehmens ausreicht (vgl. dazu BGH vom 13.07.1992 – II ZR 269/91).

Mit der Änderung der Insolvenzordnung zum 01.01.2021 wird der Prognosezeitraum bei Überschuldung auf zwölf Monate (bis zum 31.12.2023 befristet auf vier Monate) begrenzt (§ 19 Abs. 2 Satz 1 InsO n. F.). Dies führt dazu, dass der tatbestandliche Überschneidungsbereich mit der drohenden Zahlungsunfähigkeit reduziert wird.

Ist das Unternehmen also aktuell überschuldet und weist es für die nächsten zwölf (vier) Monate keine positive Fortführungsprognose auf, sind die Aktiva zu Zerschlagungsgesichtspunkten zu bewerten.

Ist das Unternehmen dann überschuldet, ist es auch antragspflichtig. Ist es danach nicht überschuldet, besteht noch keine Antragspflicht. Es bedarf insoweit sowohl eines fundierten Fortführungswillens des Schuldners bzw. seiner Organe als auch einer objektiven – grundsätzlich aus einem aussagekräftigen Unternehmenskonzept mit entsprechender Ertrags- und Finanzplanung herzuleitenden – Überlebensfähigkeit des Unternehmens.

Die Antragspflicht entfällt, wenn für die nächsten zwölf (vier) Monate eine positive Fortführungsprognose vorliegt. Besteht sie ab dem dreizehnten (fünften) Monat nicht mehr, existiert aktuell weder ein Antragsrecht noch eine Antragspflicht wegen Überschuldung. Es kann jedoch bis zum Ablauf von 24 Monaten ein Antrag wegen drohender Zahlungsunfähigkeit gestellt werden (siehe oben).

Die eine Überschuldung ausschließende positive Fortführungsprognose kann zudem aus der überwiegenden Wahrscheinlichkeit der erfolgreichen Umsetzung eines Sanierungs- oder Restrukturierungsvorhabens resultieren, z. B. auch eines Sanierungsplans nach dem StaRUG. Im zweiten Jahr des Prognosezeitraumes entfällt damit die Konkurrenz von drohender Zahlungsunfähigkeit und Überschuldung.

Geschäftsmodell und Management

Erfolgsentscheidend für die Insolvenz in Eigenverwaltung ist nicht der Insolvenzgrund, sondern andere Aspekte, wie beispielsweise das Vorhandensein eines funktionierenden Geschäftsmodells sowie einer kompetenten Geschäftsführung.

Da das Insolvenzverfahren in Eigenregie sehr komplex ist, ist die Begleitung durch einen erfahrenen Berater essenziell. Während sich die Geschäftsführung auf das Tagesgeschäft und den wirtschaftlichen Erfolg des Unternehmens fokussiert, führt der Berater den Schuldner sicher durch das Insolvenzverfahren und vermeidet potenzielle Haftungsrisiken.

- Welche Vorteile bestehen bei der Insolvenz in vorläufiger Eigenverwaltung oder unter einem Schutzschirm?

In traditionellen Sanierungsverfahren wurde der Betrieb bzw. seine Geschicke durch den Insolvenzverwalter übernommen, was für den Unternehmer bitter war, da dieser dadurch meist sein Lebenswerk verlor.

Hier zeigt sich der große Vorteil einer Insolvenz in Eigenregie: Ein Insolvenzverwalter ist nicht mehr notwendig und die bisherige Geschäftsleitung behält die vollständige Kontrolle über das Unternehmen. Stattdessen wird ein (vorläufiger) Sachwalter bestellt, der eine signifikant eingeschränkte Funktion besitzt. Seine Aufgaben bestehen darin, für das Insolvenzgericht die Einhaltung der im Rahmen der Eigenverwaltung geltenden Gesetze sicherzustellen und dafür zu sorgen, dass die Interessen der Gläubigergemeinschaft gewahrt werden.

Der Sachwalter hat folglich keine aktive Rolle im Insolvenzverfahren inne und ist auch nicht für die Beratung des Schuldners zuständig.

Das Unternehmen hat ein Wahlrecht, ob es Vertragsverhältnisse fortsetzen oder sie auflösen will. Ein Kündigungsrecht des Vertragspartners besteht demgegenüber nicht.

Die Kündigungsfrist von Dauerschuldverhältnissen ist auf höchstens drei Monate beschränkt.

- Ungesicherte Verbindlichkeiten entfallen mit der Eröffnung des Insolvenzverfahrens. Die Gläubiger erhalten lediglich einen Teil im Wege einer Quotenzahlung zurück.

- Die Sozialplankosten werden auf max. 2,5 Monatsgehälter gedeckelt

Die vorstehend aufgeführten Vorteile einer Eigenverwaltung führen zu einer massiven Liquiditätsstärkung und ermöglichen in der Regel eine vollständige Finanzierung der Sanierung unter Insolvenzschutz ohne Mittelzufuhr von außen.

Ein Beispiel: Das Unternehmen hat 100 Mitarbeiter, erwirtschaftet 10. Mio. € Umsatz und ist in zwei Geschäftsfeldern tätig. Auf jedes Geschäftsfeld entfallen 50 Mitarbeiter und die jeweilige Hälfte des Umsatzes. Geschäftsfeld 1 ist profitabel, es wird ein jährlicher Gewinn von 250 T€ erwirtschaftet, Geschäftsfeld 2 ist defizitär, es wird ein Verlust von 500 T€ im Jahr erwirtschaftet.

Aufgrund der Verluste droht in Kürze Zahlungsunfähigkeit. Die Lösung des Problems heißt Trennung vom defizitären Geschäftsfeld, d.h. Freisetzung von 50 Mitarbeitern und Kündigung von insoweit bestehenden Mietverträgen.

Es existiert ein Betriebsrat. Die Mitarbeiter sind langjährig beschäftigt, die Sozialplankosten für die Freisetzung von 50 Mitarbeitern werden auf ca. 1,5 Mio. € geschätzt. Hinzu kommen die Kosten für die Auslaufkündigungen (geschätzt sechs Monate) von 900 T€ und erhebliche Abstandszahlungen an die Vermieter.

Das Unternehmen hat keine Möglichkeit das aus eigener Liquidität zu finanzieren. Es entschließt sich, ein Eigenverwaltungsverfahren durchzuführen. Die Rechnung sieht jetzt wie folgt aus:

Es werden drei Monate keine Bruttolöhne, Lohnsteuer und Sozialabgaben gezahlt (Liquiditätsvorteil 1,2 Mio. €). Der Sozialplan (2,5 Monatsgehälter) kostet nur noch 450 T€, die Auslauflöhne sind auf maximal drei Monate beschränkt (geschätzt zwei Monate, also 300 T€ zuzüglich Verfahrenskosten von 300 T€). Gesamtkosten 1 Mio. €.

Hinzu kommt in vielen Fällen eine massive Entschuldung, weil ungesicherte Altverbindlichkeiten entfallen (Beispiel: 1 Mio. €). Der Liquiditätsabfluss in Zukunft wird deutlich reduziert.

Mit dem dadurch und dem aufgrund der Gewinne anfallenden Cashflow kann den Gläubigern ein Teil Ihrer Forderungen zurückgezahlt werden. Das könnten z. B. zehn Prozent sein (sog. Quote, die im Insolvenzplan vereinbart wird).

Bei Neuverbindlichkeiten aus der Insolvenz von 1,2 Mio. € und ungesicherten Altverbindlichkeiten von 1 Mio. sowie 200 T€ Forderungen der Vermieter) wären das insgesamt 2,4 Mio. €. Eine Quote von zehn Prozent bedeutet eine Rückzahlung von 240 T€ an die Gläubiger, die über einen Zeitraum von zwei Jahren gestreckt werden kann).

Und noch ein Vorteil: Mit dem Verfahren wird aufgrund der Gläubigerverzichte ein erheblicher Sanierungsgewinn erzielt (im Beispiel 90 Prozent von 2,4 Mio. € abzüglich der Verfahrenskosten, Sozialplankosten etc. von 1 Mio. €, also ungefähr 1,1 Mio.€. Dieser Sanierungsgewinn wird nicht besteuert und stärkt das Eigenkapital.

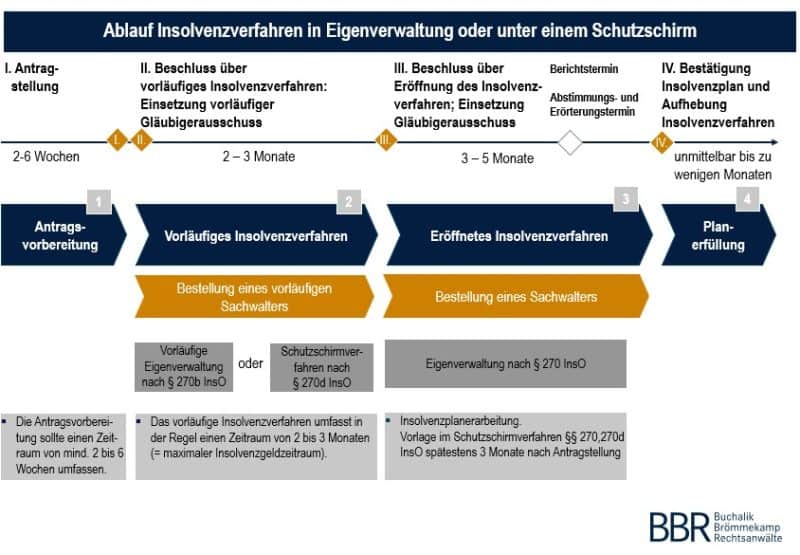

4. Wie ist der Ablauf der Insolvenz in Eigenregie?

Ein Eigenverwaltungsverfahren muss sehr gut vorbereitet werden.

Zunächst sollte seitens der Geschäftsleitung das Vorliegen eines Insolvenzgrundes geprüft werden, bevor anschließend der Insolvenzantrag auf Eröffnung des Eigenverwaltungsverfahrens erstellt wird.

Ein Insolvenzverfahren in Eigenregie kann in nur wenigen Monaten abgeschlossen werden. Die Antragsvorbereitung für ein derartiges Verfahren beträgt nach unseren Erfahrungen mindestens zwei Wochen. Nur in absoluten Ausnahmefällen lässt sich die Frist verkürzen. Idealerweise sollten vier bis sechs Wochen Vorbereitungszeit vorhanden sein, um mit möglichst klaren Erkenntnissen sowohl zu den Krisenursachen als auch zu den Sanierungsansätzen in das Verfahren starten zu können. Die mit der Änderung der Insolvenzordnung zum 01.01.2021 verbundenen Anforderungen an den Antrag auf Eigenverwaltung werden in Zukunft uf den Antrag erforderlich machen. Gläubiger und Insolvenzgericht lassen sich im Übrigen viel einfacher überzeugen, ein Eigenverwaltungsverfahren zu begleiten, wenn ihnen von Beginn an ein belastbares Konzept vorgelegt wird, das aufzeigt, wie das Unternehmen langfristig wettbewerbsfähig aufgestellt werden soll.

Dem Antrag auf Eigenverwaltung sind gem. § 270a InsO n. F. eine Eigenverwaltungsplanung mit folgenden Unterlagen beizufügen:

- Ein Finanzplan, der den Zeitraum von sechs Monaten abdeckt und eine fundierte Darstellung der Finanzierungsquellen enthält, durch welche die Fortführung des gewöhnlichen Geschäftsbetriebes und die Deckung der Kosten des Verfahrens in diesem Zeitraum sichergestellt werden sollen.

- Ein Konzept für die Durchführung des Insolvenzverfahrens, welches auf der Grundlage einer Darstellung von Art, Ausmaß und Ursachen der Krise, das Ziel der Eigenverwaltung und die Maßnahmen beschreibt, welche zu dessen Erreichung in Aussicht genommen werden.

- Eine Darstellung des Standes der Verhandlungen mit den Gläubigern und den am Schuldner beteiligten Personen und Dritten zu den in Aussicht genommenen Maßnahmen.

- Eine Erläuterung der Vorkehrungen, die der Schuldner getroffen hat, um seine Fähigkeit sicherzustellen, insolvenzrechtliche Pflichten zu erfüllen, und eine begründete Darstellung etwaiger Mehr- oder Minderkosten, die im Rahmen der Eigenverwaltung im Vergleich zu einem Regelverfahren und im Verhältnis zur Insolvenzmasse wahrscheinlich anfallen werden.

- Eine Erklärung des Schuldners, ob und in welchem Umfang gegenüber welchen Gläubigern er sich mit der Erfüllung von Verbindlichkeiten aus Arbeitsverhältnissen, Pensionszusagen oder dem Steuerschuldverhältnis gegenüber Sozialversicherungsträgern oder Lieferanten in Verzug befindet.

- Eine Erklärung des Schuldners, ob und in welchem Verfahren zu seinen Gunsten innerhalb der letzten drei Jahre vor dem Antrag Vollstreckungs- oder Verwertungssperren nach diesem Gesetz oder nach dem Unternehmensstabilisierungs- und -restrukturierungsgesetz angeordnet wurden und

- Eine Erklärung des Schuldners, ob er für die letzten drei Geschäftsjahre seinen Offenlegungspflichten, insbesondere nach den §§ 325 bis 328 oder 329 des Handelsgesetzbuches nachgekommen ist. Hat der Schuldner gegen diese Pflichten verstoßen, kommt es nur dann zur Anordnung der vorläufigen Eigenverwaltung, wenn trotz dieser Umstände zu erwarten ist, dass der Schuldner bereit und in der Lage ist, seine Geschäftsleitung an den Interessen der Gläubiger auszurichten (§ 270b Abs. 2 Nr. 3 InsO n. F.).

Um einschätzen zu können, ob die im Verfahren generierten liquiden Mittel zur erfolgreichen Durchführung ausreichen oder zusätzliche Mittel generiert werden müssen, ist es im Übrigen immer sinnvoll, eine Liquiditätsplanung für die voraussichtliche Dauer des Verfahrens zu erstellen.

Die Liquiditätsplanung muss alle insolvenzspezifischen Besonderheiten berücksichtigen und aufzeigen, ob das Unternehmen die Sanierung unter Insolvenzschutz aus eigener Kraft schafft oder eine Mittelzufuhr von außen erforderlich ist. Wenn Letzteres notwendig wird, muss auch aufgezeigt werden, woraus die Mittel generiert werden sollen. Im Rahmen der Antragsvorbereitung gilt es demzufolge, eine Vielzahl von Themen abzuarbeiten.

Die Vorbereitung ist nur mit professioneller Unterstützung durch einen insolvenzrechtlich geschulten Experten möglich. Eine sorgfältige Vorbereitung ist essenziell, denn damit steht und fällt die Möglichkeit einer erfolgreichen Sanierung.

Vorläufiges Insolvenzverfahren in Eigenverwaltung oder Schutzschirmverfahren

Wird der Antrag vom zuständigen Insolvenzgericht akzeptiert, so folgt per Beschluss die Anordnung des vorläufigen Insolvenzverfahrens in Eigenverwaltung oder eines Schutzschirmverfahrens Zugleich wird ein Sachwalter bestellt, der seinen oben erläuterten Aufgaben nachgeht.

Das vorläufige Insolvenzverfahren stellt die Weichen für den weiteren Verlauf. Die verfügbaren Liquiditätseffekte sollten so weit wie möglich ausgeschöpft werden, um eine erfolgreiche Restrukturierung des Unternehmens zu ermöglichen.

Löhne und Gehälter übernimmt in dieser Zeit die Agentur für Arbeit. Hier ist anzumerken, dass die Zahlungen in der Regel zunächst über eine Bank vorfinanziert werden, da die Zahlung seitens der Agentur für Arbeit aus rechtlichen Gründen erst rückwirkend mit Eröffnung des Verfahrens erfolgen kann.

Geschäftsleistung und (idealerweise) Berater erstellen parallel dazu ein umfassendes Sanierungskonzept, in welchem folgende Fragen beantwortet sein müssen:

- Hat das Unternehmen nach Durchführung des Eigenverwaltungsverfahrens ein tragfähiges Geschäftsmodell und kann es danach nachhaltig Gewinne erwirtschaften?

- Ist die Sanierung aus dem Verfahren heraus finanzierbar oder bedarf sie einer Mittelzufuhr von außen?

Eröffnetes Insolvenzverfahren in Eigenverwaltung

Kommt der vorläufige Sachwalter im Rahmen des von ihm zu erstellenden Eröffnungsgutachtens zu dem Ergebnis, dass ein Eröffnungsgrund besteht, die Verfahrenskosten gedeckt sind und begründete Aussichten auf eine erfolgreiche Sanierung bestehen, ordnet das Gericht die Eröffnung des Insolvenzverfahrens in Eigenregie an.

Die Gläubiger melden daraufhin ihre Forderungen zur Insolvenztabelle an, welche vom Sachwalter geführt und geprüft wird. Dabei wird lediglich ermittelt, ob der Gläubiger hinreichende Nachweise und Dokumente eingereicht hat, um die Existenz der angemeldeten Forderung zu belegen.

Gem. § 175 Abs. 1 S. 2 InsO muss die Insolvenztabelle zudem gemeinsam mit den Anmeldungen und beigefügten Urkunden nach Ablauf der Anmeldefrist und noch vor dem Termin der Prüfung in der Geschäftsstelle beim zuständigen Gericht zur Einsicht vorgelegt werden.

Das Insolvenzgericht beruft die Gläubigerversammlung ein (§ 74 Abs. 1 InsO). Sie gehört zum wichtigsten Organ der Gläubiger.

5. Was ist der Unterschied zwischen einer vorläufigen Eigenverwaltung und einem Schutzschirmverfahren?

Beide Verfahren sind Insolvenzverfahren. Auch das Schutzschirmverfahren ist eine Insolvenz in Eigenregie. Mit der Antragstellung, aber vor Eröffnung des Verfahrens, besteht grundsätzlich die Option, in ein Schutzschirmverfahren oder eine vorläufige Eigenverwaltung einzutreten. Sobald das Verfahren eröffnet wird ist auch das Schutzschirmverfahren ein Eigenverwaltungsverfahren (siehe vorheriges Schaubild).

Die Sanierung unter einem Schutzschirm ist also lediglich eine Sonderform des Eigenverwaltungsverfahrens. Im Gegensatz zum Begriff “Insolvenz” wird die Bezeichnung “Schutzschirmverfahren” positiv eingeordnet, was bei Geschäftspartnern und Kunden zu mehr Vertrauen in den Sanierungserfolg führt. Vor allem Medienberichte über insolvente Unternehmen wie beispielsweise Condor oder Galeria Karstadt Kaufhof haben zu einer deutschlandweiten Bekanntheit des Schutzschirms geführt.

Eine vorläufige Eigenverwaltung ist sowohl bei drohender Zahlungsunfähigkeit, Überschuldung und Zahlungsunfähigkeit möglich. Das Schutzschirmverfahren ist bei Zahlungsunfähigkeit nicht zulässig, sondern nur bei drohender Zahlungsunfähigkeit und Überschuldung möglich.

Neben der Begrifflichkeit „Schutzschirmverfahren“ besteht nur beim Schutzschirmverfahren ein nicht zu unterschätzender Vorteil darin, dass der Sachwalter mitgebracht werden kann. Die Rolle des Sachwalters kann, auch wenn er nur eingeschränkten Einfluss auf das Verfahren hat, durchaus von wesentlicher Bedeutung für den Ablauf des Verfahrens sein. Das Gericht kann von einem Vorschlag zur Person des Sachwalters nur dann abweichen, wenn er offensichtlich ungeeignet ist.

Da im Gegensatz zu einer vorläufigen Eigenverwaltung beim Schutzschirmverfahren eine Bescheinigung über die positiven Aussichten auf eine erfolgreiche Sanierung notwendig ist, ist der Schutzschirm darüber hinaus mit etwas mehr Kosten verbunden, welche sich durch die Vorzüge allerdings relativieren.

Der Insolvenzplan muss beim Schutzschirmverfahren grundsätzlich innerhalb von max. drei Monaten vorgelegt werden, bei der vorläufigen Eigenverwaltung kann sich der Schuldner damit Zeit lassen und das Verfahren verlängern. Unter bestimmten Konstellationen kann dies durchaus Sinn machen.

Mittlerweile wird die Möglichkeit der Insolvenz in vorläufiger Eigenverwaltung oder unter einem Schutzschirm von immer mehr Firmen genutzt. Praktisch alle größeren Verfahren mit realistischen Sanierungsaussichten bedienen sich dieser Instrumente. Für eine große Mehrheit der Unternehmen bewährt sich eine früh eingeleitete Sanierung und diese gehen gestärkt aus der Krise hervor.

- Wie gestaltet sich die Entschuldung über einen Insolvenzplan?

Das Verfahren in vorläufiger Eigenverwaltung sowie das Insolvenzverfahren unter einem Schutzschirm zielen beide auf den Abschluss der Sanierung durch einen Insolvenzplan ab. Dieser stellt im Ergebnis einen Vergleich zwischen dem eigenverwaltenden Schuldner und den Gläubigern dar.

Durch den Insolvenzplan sollen die Gläubiger nicht schlechter gestellt werden als sie stünden, wenn das Unternehmen zerschlagen oder von dritter Seite fortgeführt würde, was es im Rahmen des Verfahrens nachzuweisen gilt. Gleichzeitig gibt der Insolvenzplan der Geschäftsleitung die Möglichkeit, durch eine Befreiung von einem Teil der Verbindlichkeiten und der Verhandlung eines Sanierungskonzepts eine kostendeckende Fortführung des Unternehmens sicherzustellen.

Im Hinblick auf die Vielzahl der beteiligten Interessengruppen eines Insolvenzverfahrens in vorläufiger Eigenverwaltung oder unter einem Schutzschirm ist der Geschäftsleitung anzuraten, für die Sanierung ein Team von erfahrenen Sanierungsberatern hinzuzuziehen.

Der Insolvenzplan ist als Kernelement des Eigenverwaltungsverfahrens in zwei Teile gegliedert, nämlich den darstellenden Teil und den gestaltenden Teil.

Dabei sollte der Insolvenzplan inhaltlich so gestaltet sein, dass die historische und zukünftige Entwicklung der Eigenverwaltung für alle Gläubiger nachvollziehbar aufbereitet wird. Sie sollen auf dieser Basis entscheiden können, ob das Angebot im Insolvenzplan ausreichend ist.

Der Insolvenzplan bedarf dabei nur der Zustimmung der einfachen Mehrheit der Gläubiger und kann somit auch gegen die Geltendmachung von Einzelinteressen im Sinne einer erfolgreichen Sanierung durchgesetzt werden.

Nachdem das zuständige Gericht den Insolvenzplan einer Vorprüfung unterzogen und dabei keine wesentlichen Mängel festgestellt hat, wird ein Erörterungs- und Abstimmungstermin angesetzt. Findet der Insolvenzplan die Zustimmung der einfachen Mehrheit der Gläubiger, wird das Eigenverwaltungsverfahren aufgehoben.

- Warum ist der Insolvenzplan gegenüber einem Asset Deal die bessere Lösung?

In einem sogenannten Regelinsolvenzverfahren wird das Unternehmen meist zerschlagen, im besten Fall noch verkauft. Der Unternehmer verliert sein Unternehmen und wird oft noch aus persönlichen Haftungen in Anspruch genommen. Nicht nur, dass sein Lebenswerk zerstört wird, er verliert häufig noch sein Privatvermögen. Mit einer vorläufigen Eigenverwaltung oder einer Sanierung unter einem Schutzschirm lässt sich das vermeiden.

Die vorläufige Eigenverwaltung oder ein Schutzschirmverfahren dient dem Erhalt des Rechtsträgers und damit auch dem Erhalt des Unternehmens für den Unternehmer. Die Liquidation ist in der Regel keine Option, der Verkauf oder der Teilverkauf nur dann, wenn eine Sanierung aus eigener Kraft mit den Mitteln der Eigenverwaltung nicht darstellbar ist. In diesem Fall ist es meist möglich, dass der Unternehmer als Mitgesellschafter an Bord bleibt. In der Regelinsolvenz ist das ausgeschlossen.

Ein Asset Deal ist zudem u. U. mit weiteren erheblichen Nachteilen verbunden.

- Alle Verträge müssen neu verhandelt werden. Bei für die andere Seite attraktiven Verträgen, verschlechtern sich die Konditionen, wenn überhaupt ein Neuabschluss möglich ist.

- Im Plan können die im Unternehmen vorhandene Liquidität und die Forderungen und Vorräte, sowie die Betriebs- und Geschäftsausstattung für den Weiterbetrieb ohne zusätzliche finanzielle Mittel genutzt werden, beim Asset Deal sind neben dem Kaufpreis für die Vorräte und die Betriebs- und Geschäftsausstattung auch die liquiden Mittel zur Vorfinanzierung des operativen Geschäftsbetriebes aufzubringen.

- Was bedeutet eine Insolvenz in Eigenverwaltung für die Kunden und Lieferanten des betroffenen Unternehmens?

Die Insolvenz von Geschäftspartnern ist für den weit überwiegenden Teil der Lieferanten heute kein Grund für den Abbruch der Geschäftsbeziehung.

Voraussetzung hierfür ist jedoch eine gründliche Vorbereitung der Sanierung, die unter anderem eine gut organisierte Inventur zur Sicherstellung der Sicherungsrechte der Lieferanten umfasst.

Hierdurch gelingt es, schon von Anfang an Vertrauen in eine faire Verfahrensführung und Fortführung der Geschäftsbeziehungen zu begründen.

Haben die Kunden Vertrauen in den Fortbestand des Unternehmens, werden Sie dem Unternehmen weiter die Stange halten. Dies gilt insbesondere, wenn es sich um eine langjährige vertrauensvolle Zusammenarbeit handelt. Häufig ist sogar zu beobachten, dass sich die Kunden, um Eigenverwaltung oder Schutzschirm zum Erfolg zu führen, mit verkürzten Zahlungszielen einverstanden erklären oder sogar mehr Produkte abnehmen.

9. Warum ist in der Regel eine professionelle Kommunikation mit Mitarbeitern, Kunden, Lieferanten und Banken notwendig, um die Eigenverwaltung oder das Schutzschirmverfahren zum Erfolg zu führen?

Eine der großen Sorgen eines jeden Geschäftsleiters drückt sich in der Frage aus: Haben wir nach dem Verfahren noch Kunden und Lieferanten? Wie reagieren unsere Lieferanten, wenn wir sie damit konfrontieren, dass sie voraussichtlich Geld verlieren werden?

Zunächst ist festzuhalten, dass es eher selten vorkommt, dass sich Kunden und Lieferanten trennen. Der Lieferant müsste sich einen neuen Kunden suchen, was nicht einfach ist. Wenn sein Kunde erfolgreich durch das Verfahren kommt und am Ende gestärkt mit ausreichender Liquidität und einer ordentlichen Eigenkapitalquote am Wirtschaftsverkehr teilnimmt, hat der Lieferant einen Kunden, der seine Rechnungen auch wieder bezahlen kann. Warum sollte er darauf verzichten?

Das setzt aber voraus, dass wichtige Lieferanten rechtzeitig und umfassend über die Situation informiert werden. Rechtzeitig heißt jedoch nicht vor Antragstellung, denn dann muss der Lieferant seinen Kreditversicherer informieren, der wiederum alle Lieferanten auffordert, nicht mehr oder nur gegen Vorkasse zu liefern. Damit könnten die Vorbereitungen auf das Verfahren massiv gestört und der Erfolg in Frage gestellt werden.

Mit dem Eintritt in das Verfahren ändert sich die Situation. Jetzt gilt es, schnell auf die wichtigen Lieferanten zuzugehen, sie über die Situation zu informieren und Liefervereinbarungen zu treffen. Die meisten Lieferanten werden Vorkasse verlangen, was wiederum die Liquiditätssituation beeinträchtigt. Mit einem offensiven Vorgehen gelingt es häufig, wieder kleinere Zahlungsziele zu erhalten. Das vereinfacht die Abläufe deutlich und schont die Liquidität.

Anders das Vorgehen bei wichtigen Kunden. Hier kann es sinnvoll sein, Schlüsselkunden schon vor Antragstellung über den geplanten Schritt zu unterrichten.

Ein Automobilzulieferer, der just in time an den Hersteller liefert, fürchtet nichts mehr als eine Unterbrechung seiner Lieferkette. Wenn ihm das Verfahren rechtzeitig, auch anhand von Zahlen, erklärt und der professionelle Berater gleich mit vorgestellt wird, trägt das wesentlich zur Beruhigung bei, insbesondere dann, wenn der Kunde bereits mit dem eingeschalteten Berater positive Erfahrungen gesammelt hat. Nicht selten werden jetzt mehr Bestellungen platziert. Häufig ist das auch von dem Willen getragen, den Insolvenzschuldner in dieser schwierigen Situation zu stützen.

Mitarbeiter sind heute ein knappes Gut. Nach der Corona-Pandemie gilt dies umso mehr. In vielen Bereichen herrscht Fachkräftemangel, wie zum Beispiel im Gesundheitswesen, im öffentlichen Dienst oder in der IT-Branche.

Bei einer Insolvenz besteht immer das Risiko, dass die Mitarbeiter nicht mehr an den Erhalt des Arbeitsplatzes glauben. Pflegekräfte oder Ärzte in Kliniken finden sofort einen neuen Arbeitsplatz. Die sehr gut vorbereitete und umgesetzte Kommunikation ist deshalb gerade hier extrem wichtig. Die Mitarbeiter müssen vom Neustart überzeugt werden.

Dazu gehören viel Fingerspitzengefühl und Erfahrung. Deshalb ist es wichtig, die Mitarbeiter nicht nur zu Beginn des Verfahrensdurch eine umfassende Information im Rahmen einer Betriebsversammlung „abzuholen“, sondern dies in regelmäßigen Abständen während der gesamten Verfahrensdauer zu tun. Zudem sollte der Berater auch einzelnen Mitarbeitern mit Rat und Informationen zur Seite stehen, um ihnen die Sorge um ihren Arbeitsplatz und ihre Zukunft zu nehmen.

Auch die Banken sollten frühzeitig informiert werden, denn sie tragen oft ein nicht unerhebliches Risiko. Hier ist es sinnvoll kurz vor Antragstellung auf sie zuzugehen und ihnen das Konzept zur dauerhaften Restrukturierung vorzustellen. Meist schafft das nicht nur Vertrauen, sondern auch die Überzeugung bei den Banken, dass dies der einzig sinnvolle Weg zu einer nachhaltigen Gesundung ist. Gelingt es, die Banken davon zu überzeugen, werden sie das Unternehmen nicht nur während des Verfahrens unterstützen, sondern auch nach dem Verfahren mit Finanzierungen zur Verfügung stehen.

10. Ist das Unternehmen nach Abschluss der Eigenverwaltung schuldenfrei?

Wird ein Unternehmen unter Insolvenzschutz restrukturiert und die Befriedigung der unbesicherten Insolvenzgläubiger in einem Insolvenzplan vereinbart, ist es schuldenfrei, sobald die Insolvenzplanquote bezahlt ist. Die restlichen Verbindlichkeiten gelten als erlassen.

Es besteht in Bezug auf den Inhalt der Regelungen des Insolvenzplanes weitgehende Gestaltungsfreiheit. So können z. B. Verbindlichkeiten der an den Immobilien besicherten Gläubiger berücksichtigt oder die Rückforderung von Fördergeldern durch die Fortführung der geförderten Tätigkeiten vermieden werden.

Auch eine Finanzierung kann fortgeführt werden, ohne dass eine Versteigerung der Immobilie zur Tilgung der Darlehensverbindlichkeiten erforderlich wird. Selbst Gesellschafterdarlehn können mit kreativen Ansätzen erhalten bleiben, obwohl die Gesellschafter normalerweise nicht einmal eine Quote erhalten.

11. Fazit

Die Insolvenz in Eigenregie hat sich nicht zuletzt dank der durch das Gesetz zur weiteren Erleichterung der Sanierung von Unternehmen (kurz ESUG) geschaffenen Erleichterungen zu einem erfolgreichen und attraktiven Sanierungsinstrument entwickelt.

Unternehmen in einer wirtschaftlich angespannten Situation bietet das reformierte Sanierungs- und Insolvenzrecht individuell passende Optionen für einen unbelasteten Neustart.

Eine Restrukturierung in der Krise, insbesondere in Insolvenznähe, ist jedoch für den Geschäftsführer immer mit erheblichen Haftungsrisiken verbunden und erfordert umfangreiche Abstimmung mit allen Beteiligten. Diese Aufgabe kann nur mit einem im Insolvenzrecht erfahrenen Rechtsanwalt und einem Netzwerk von Beratern mit Branchenexpertise gelingen.

Mit den am 01.01.2021 in Kraft getretenen Reformen wurde der Grundsatz der Privilegierung der frühzeitig begonnenen Sanierung gestärkt. Daher: Je frühzeitiger Sie Insolvenzberatung in Anspruch nehmen, desto höher sind die Chancen auf einen erfolgreichen Neustart. Sprechen Sie Ihren Insolvenzberater auch auf eine Restrukturierung außerhalb der Insolvenz an.

Wenn Sie an regelmäßigen Informationen zu den dargestellten Themen interessiert sind, empfehlen wir Ihnen, dass sich für unseren Newsletter anzumelden. Die darin enthaltenen Artikel beinhalten Informationen zu verschiedensten Themen aus den Bereichen unseres Beratungsspektrums wie Restrukturierung, Sanierung oder Arbeitsrecht.

Bei kompetenter Beratung sind die Erfolgsaussichten durch die Insolvenz in Eigenverwaltung hoch. Hier können Sie sich vollumfänglich an unsere Experten wenden. Wir unterstützen Sie nicht nur bei der professionellen Durchführung von Insolvenzplanverfahren und Eigenverwaltung, sondern begleiten Sie u. A. auch bei folgenden weiteren Herausforderungen tatkräftig und kompetent:

- Vermittlung von Investoren

- Unterstützung des Sachwalters

- Rechte, Pflichten und Haftungsrisiken in der Gesellschaftskrise; Abwehr zivilrechtlicher Schadenersatzansprüche und strafrechtlicher Verantwortung

- Unternehmenssanierungen und –restrukturierungen

- Beratung von Investoren bei dem Erwerb oder der Beteiligung aus der Insolvenz

- Durchsetzung von Gläubigerrechten

- Übernahme der Poolverwaltung/Poolführung in Lieferanten- oder Bankenpools

- Professionelle Krisenkommunikation

Wir bieten nicht nur Konzepte und Lösungen auf dem Papier. Wir setzen sie auch gemeinsam mit Ihnen um und treten selbst als Interims- oder Restrukturierungsmanager (CRO) in die unmittelbare Verantwortung.

Durch die personelle Kooperation der Kanzlei mit der Unternehmensberatung plenovia GmbH erhalten Sie rechtlich, steuerlich sowie betriebs- und finanzwirtschaftlich maßgeschneiderte Lösungen. Durch unser über Jahrzehnte aufgebautes und auf großem Vertrauen basierendes Netzwerk können wir Sie auch in Fragen der Finanzierung aktiv und effektiv beraten und unterstützen.

Über uns

Als Wirtschaftskanzlei mit dem Schwerpunkt Restrukturierung und Sanierung ist die Buchalik Brömmekamp Rechtsanwaltsgesellschaft mbH bundesweit darauf spezialisiert, in einer Krise befindliche mittelständische Unternehmen wieder auf Erfolgskurs zu bringen. In interdisziplinärer Zusammenarbeit mit Betriebswirten und Ingenieuren unserer Partnergesellschaft plenovia Unternehmensberatung bietet BBR ein breites Spektrum an Dienstleistungen für mittelständische Unternehmen, Fremd- und Eigenkapitalgeber sowie Insolvenzverwalter. BBR Buchalik Brömmekamp Rechtsanwälte entwickelt ganzheitliche und nachhaltige Lösungen, die rechtlich, steuerrechtlich sowie betriebs- und finanzwirtschaftlich aufeinander abgestimmt sind, und setzt diese in Restrukturierungs- und Sanierungsprojekten um.

BBR hat zusammen mit plenovia, die u. a. auf die Eigenverwaltungsplanung spezialisiert ist, bereits mehr als 200 Unternehmen nach dem sog. Gesetz zur weiteren Erleichterung der Sanierung − kurz ESUG − erfolgreich beraten und insbesondere eine Vielzahl erfolgreicher Sanierungen begleitet. Unsere Referenzen sprechen für sich.

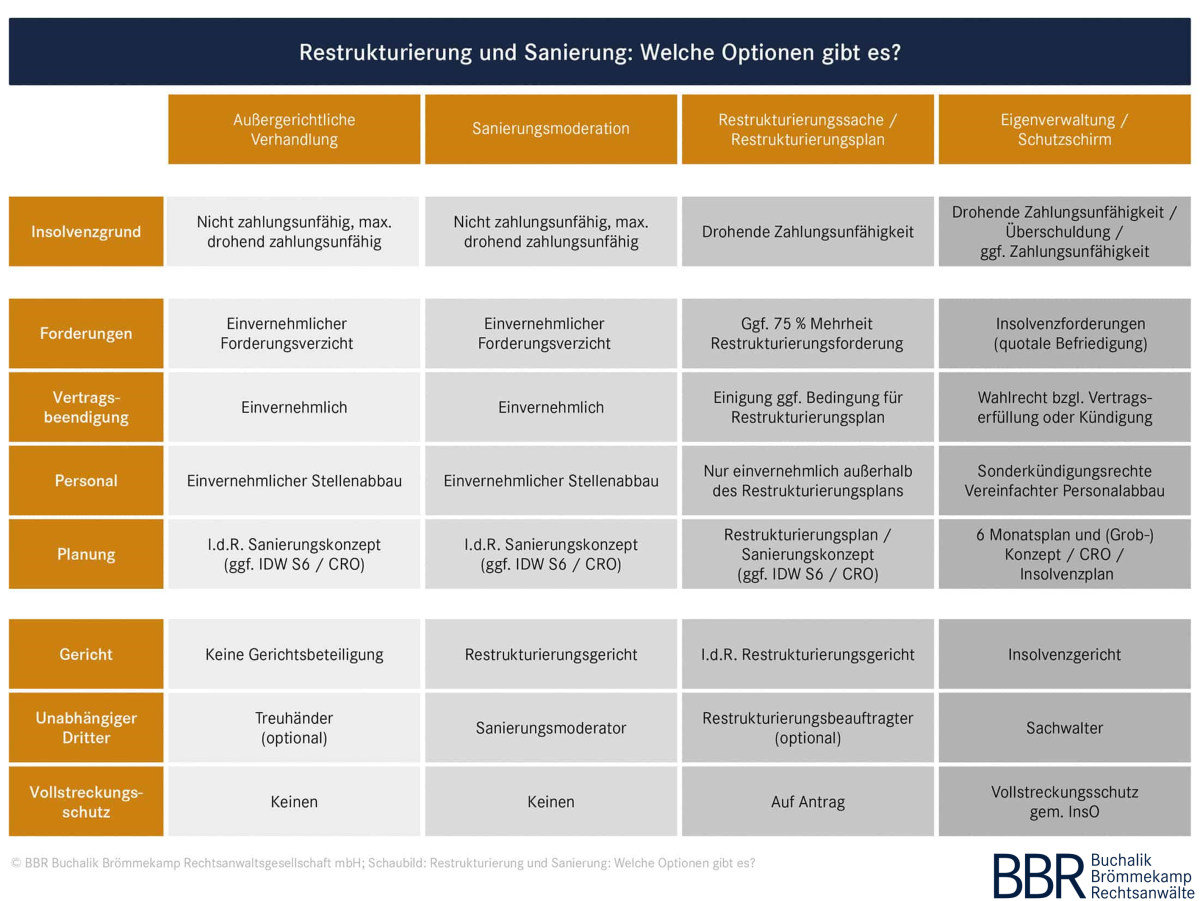

Informieren Sie sich gerne über weitere Sanierungsoptionen. Die wichtigsten Sanierungsinstrumente auf einen Blick:

Weiterführende Informationen

Anwalt im Insolvenzrecht – Berater und Unterstützung in schwierigen Zeiten

Insolvenzberatung für Unternehmen & Selbständige

Sanierungsmoderation — ein neues Sanierungsinstrument

Restrukturierungsplan — Kernelement einer Sanierung außerhalb der Insolvenz

Schutzschirmverfahren – Ablauf, Voraussetzungen & mehr

Was bedeutet Insolvenz in Eigenverwaltung?

Vorläufige Eigenverwaltung (§ 270b InsO) oder Schutzschirmverfahren (§ 270d InsO)?