Insolvenzberatung für Unternehmen und Selbständige

Wir helfen Unternehmen und Selbständigen in finanzieller Schieflage mit fundierter Insolvenzberatung. Informieren Sie sich in diesem Artikel umfassend.

Inhaltsverzeichnis

- Mein Unternehmen steckt in einer existenziellen Krise – welche Optionen habe ich?

- Wann ist ein Unternehmen grundsätzlich verpflichtet einen Insolvenzantrag zu stellen?

- Bestand in der Corona-Krise überhaupt eine Insolvenzantragspflicht?

- Verliere ich durch ein Insolvenzverfahren zwingend mein Unternehmen?

- Besteht für Selbständige eine Pflicht zur Stellung eines Insolvenzantrags?

- Welche sonstigen Besonderheiten gelten im Falle einer Selbständigkeit?

- Kann auch ein Gläubiger einen Insolvenzantrag über fremdes Vermögen stellen?

- Wie läuft ein Insolvenzverfahren allgemein ab?

- Welche Vorteile hat eine Insolvenz in Eigenverwaltung?

- Worin unterscheiden sich Eigenverwaltungs- und Schutzschirmverfahren voneinander?

- Wie sieht es mit meiner persönlichen Haftung als Geschäftsführer aus?

- Werden meine Kunden nicht durch die eingeleitete Insolvenz abgeschreckt?

- Wie reagieren meine Lieferanten?

- Ist mein Unternehmen bzw. bin ich als Selbständiger nach der Insolvenz schuldenfrei?

- Wie kann ich mich gegen eine Insolvenzanfechtung durch Insolvenzverwalter wehren?

- Gibt es Alternativen zu einem Insolvenzverfahren?

- Fazit

Gerät ein Unternehmen in existenzbedrohende Schwierigkeiten, steht die Geschäftsführung an einem Scheideweg. Entweder sie macht so weiter wie bisher und riskiert damit das Ende des Unternehmens inklusive persönlicher Haftung oder sie entscheidet sich für eine Sanierung.

Auch Kleingewerbetreibenden, Freiberuflern und sonstigen wirtschaftlich Selbständigen kann eine Insolvenz drohen und es gilt, den bestmöglichen Ausweg aus dieser Situation zu finden.

Der Gesetzgeber hat in den letzten Jahren weitgehend unbeachtet durch die Öffentlichkeit, und vor allem das deutsche Unternehmertum, ein modernes Sanierungsrecht geschaffen. Dies ermöglicht auch in der Insolvenz einen echten Neustart.

Generell gilt, dass die Sanierungschancen und -möglichkeiten umso höher sind, je früher Unternehmen und Selbständige die bestehenden Probleme angehen. Die Antworten zu den wichtigsten Fragen rund um die Themen Krise und Insolvenzverfahren finden Sie in diesem Artikel. Aufgrund der Komplexität der Rechtslage ist eine kompetente Insolvenzberatung durch einen erfahrenen Insolvenzberater jedoch unerlässlich.

- Mein Unternehmen steckt in einer existentiellen Krise – welche Optionen habe ich?

Eine existenzbedrohende Unternehmenskrise wird von den meisten Unternehmensführern erst dann als solche erkannt, wenn sie bereits mit dem Rücken an der Wand stehen.

Die Gründe für die späte Einsicht sind vielzählig und oftmals menschlich nachvollziehbar:

- Angst vor Verlust des Unternehmens, das in vielen Fällen das Lebenswerk darstellt

- Haftung mit dem persönlichen Vermögen im Falle eines Scheiterns

- Gesellschaftlicher Reputationsverlust

Dabei hat die heutige Rechtslage nichts mehr mit der Zeit zu tun, als Unternehmern im Falle einer Insolvenz nicht mehr Möglichkeiten blieben als dem Insolvenzverwalter bei dem Verkauf bzw. der Abwicklung ihres Betriebs behilflich zu sein. Persönlich wurde die Insolvenz dabei nicht selten als öffentliche Demütigung empfunden.

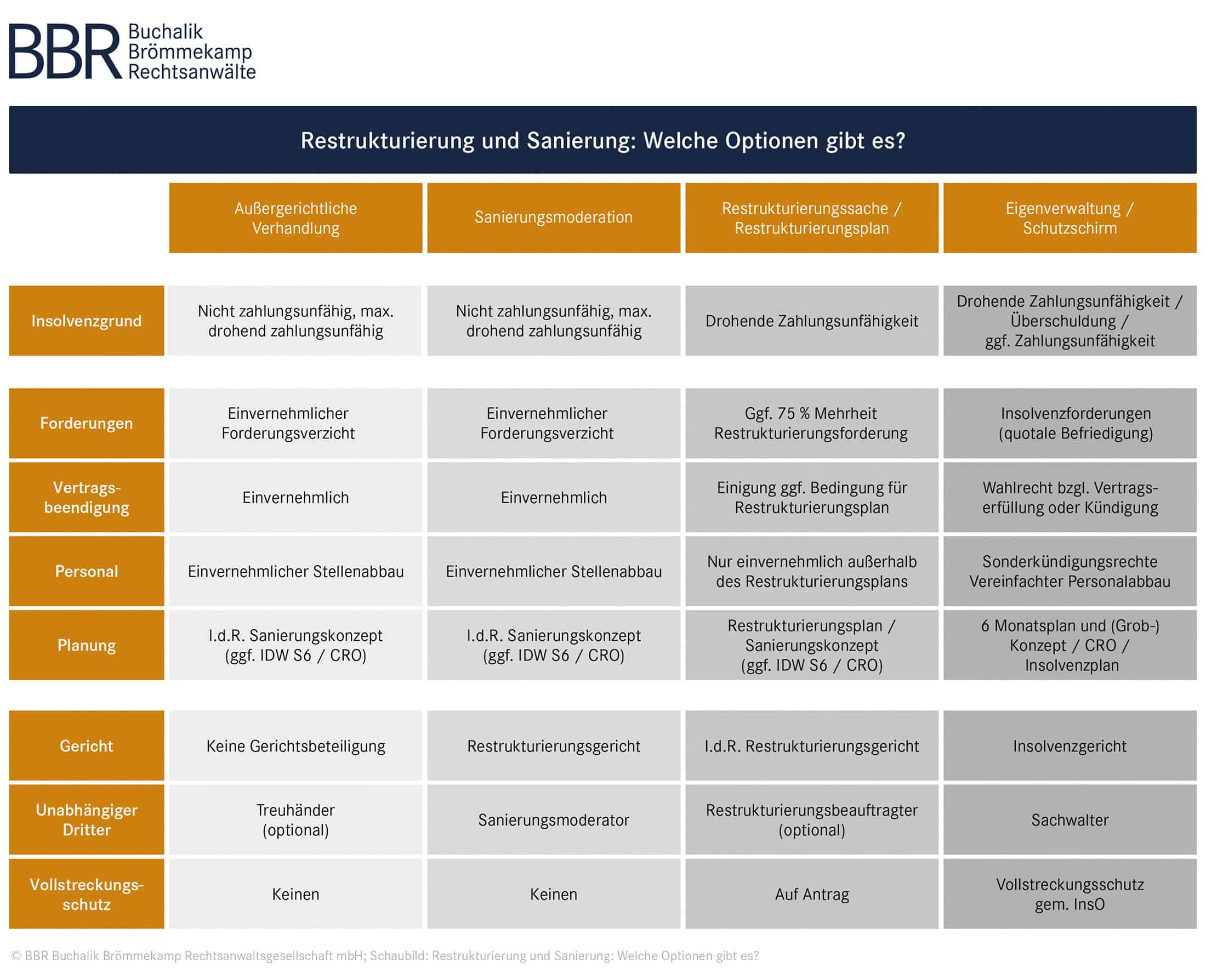

Heute gibt es gleich eine ganze Reihe an Sanierungsinstrumenten, die je nach aktueller Situation des Unternehmens zur Verfügung stehen und den Fortbestand selbst in scheinbar ausweglosen Situationen sichern können:

- Sanierung außerhalb eines Insolvenzverfahrens

- Außergerichtlicher Sanierungsvergleich

- Sanierung über ein Restrukturierungsplanverfahren

- Sanierung unter Insolvenzschutz

- Insolvenzverfahren in Eigenverwaltung

- Schutzschirmverfahren

- Wann ist ein Unternehmen grundsätzlich verpflichtet einen Insolvenzantrag zu stellen?

Es besteht gem. § 15a InsO die Pflicht zur Stellung eines Insolvenzantrags, wenn eine juristische Person (u.a. GmbH, AG) oder eine Gesellschaft ohne Rechtspersönlichkeit (u.a. GmbH & Co. KG) zahlungsunfähig und/oder überschuldet ist. Über § 42 Abs. 2 BGB gilt dies auch für Vorstände von Vereinen und Stiftungen.

Zahlungsunfähigkeit

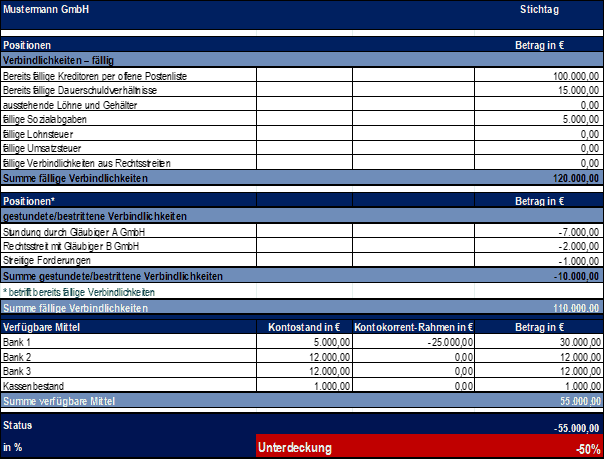

Eine Zahlungsunfähigkeit liegt dabei gem. § 17 Abs. 2 InsO grundsätzlich vor, wenn der Unternehmer nicht in der Lage ist, die fälligen Zahlungspflichten zu erfüllen:

- Lässt sich die Zahlungsunfähigkeit innerhalb kurzer Zeit (in der Regel 3 Wochen) beheben, handelt es sich grundsätzlich um eine Zahlungsstockung.

- Ist jedoch schon absehbar, dass die Liquiditätslücke demnächst mehr als 10 Prozent der fälligen Gesamtverbindlichkeiten erreichen wird, liegt bereits eine Zahlungsunfähigkeit vor.

Liegt eine Lücke von mehr als 10% der fälligen Gesamtverbindlichkeiten vor und lässt sie sich absehbar nicht schließen, besteht Insolvenzantragspflicht wegen Zahlungsunfähigkeit. Aufgrund erheblicher Haftungsrisiken für die Handelnden Geschäftsleiter ist die Inanspruchnahme einer Insolvenzberatung dringend zu empfehlen. Mehr Informationen zur Zahlungsunfähigkeit.

Im vorliegenden Beispiel beträgt die Unterdeckung zum Stichtag mehr als 10%. Die Liquiditätslücke kann in den nächsten drei Wochen nicht geschlossen werden. Es besteht damit der Insolvenzgrund der Zahlungsunfähigkeit. Die Geschäftsführung ist verpflichtet, die Insolvenz einzuleiten.

Überschuldung

Eine Insolvenzantragspflicht besteht für eine Firma auch im Falle der Überschuldung.

- Diese liegt gem. § 19 Abs. 2 InsO vor, wenn das Vermögen die bestehenden Schulden nicht mehr deckt. Allerdings gilt dies nicht, wenn die Fortführung der Firma in den nächsten zwölf Monaten überwiegend wahrscheinlich erscheint.

- Besteht also eine sogenannte positive Fortführungsprognose, besteht keine Insolvenzantragspflicht gem. § 19 Abs. 2 InsO.

Die Erstellung einer solchen Fortführungsprognose bedarf entsprechender Expertise. Nehmen Sie Kontakt zu uns auf, wir unterstützen Sie als Ihr persönlicher Insolvenzberater und Partner gerne dabei.

Drohende Zahlungsunfähigkeit

Im Falle einer drohenden Zahlungsunfähigkeit besteht ein Antragsrecht, § 18 Abs. 2 InsO. Hierbei ist im Rahmen einer Prognose zu prüfen, ob im Zeitraum von 12 bis 24 Monaten voraussichtlich Zahlungsunfähigkeit eintreten wird.

In der Übersicht stellt sich die Situation hinsichtlich der Antragspflicht im Grundsatz somit wie folgt dar:

Sollten Sie unsicher sein, ob Sie eine Insolvenz beantragen müssen, hilft ein in der Insolvenzberatung erfahrener Sanierungsberater.

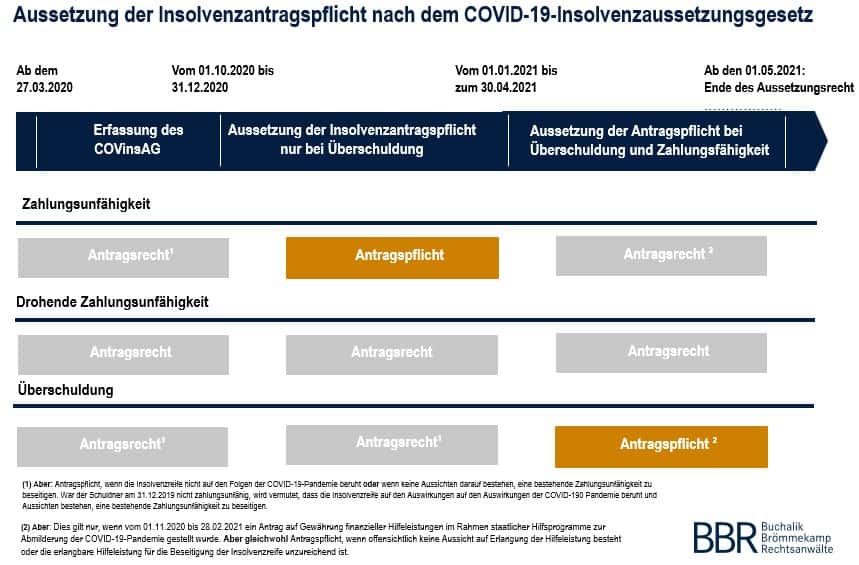

- Bestand in der Corona-Krise überhaupt eine Insolvenzantragspflicht?

Im Zuge der Corona-Krise hatte der Gesetzgeber die Insolvenzantragspflicht zunächst vollständig ausgesetzt. Bereits seit dem 01.10.2020 bestand jedoch wieder die Pflicht, im Falle der Zahlungsunfähigkeit einen Insolvenzantrag zu stellen.

Die folgende Übersicht gibt einen beispielhaften Überblick über die damalige, für juristische Laien unübersichtliche Lage in Bezug auf die Insolvenzantragspflicht.

Die Übersicht zeigt, dass die Frist zur Aussetzung der Insolvenzantragspflicht am 30.04.2021 endete. Viele Unternehmen wähnten sich in einer Scheinsicherheit.

Auf das Recht zur Aussetzung der Insolvenzantragspflicht konnte sich – anders als vielfach geglaubt- nur ein ganz geringer Teil von Unternehmen aus rechtlicher Sicht tatsächlich berufen.

Voraussetzungen dafür waren insbesondere, dass:

- die Insolvenzreife auf den Auswirkungen der COVID 19 Pandemie beruhte, was widerlegbar vermutet wurde, wenn das Unternehmen am 31.12.2019 nicht zahlungsunfähig war

- begründete Aussichten bestand, dass die Insolvenzreife während der Aussetzungsdauer beseitigt werden konnte

- bis zum 28.Februar 2021 ein Antrag auf Gewährung finanzieller Hilfeleistungen im Rahmen staatlicher Hilfsprogramme zur Abmilderung der COVID 19 Pandemie gestellt wurde

- der Antrag nicht offensichtlich aussichtslos war, d. h. offensichtlich keine Aussicht auf Erlangung der Hilfeleistung bestand

- die beantragte finanzielle Hilfe zur Beseitigung der Insolvenzreife geeignet und ausreichend war.

Haftungsrisiken

Selbst wer glaubte, die Voraussetzungen zu erfüllen, konnte eine böse Überraschung erleben. Nämlich dann, wenn es zu einem späteren Zeitpunkt doch zu einer Firmeninsolvenz kam.

Ein Insolvenzverwalter wird in einer solchen Situation von Gesetzes wegen versuchen, entsprechende Haftungsansprüche gegen den Geschäftsleiter auch mit dem Blick auf dessen Privatvermögen durchzusetzen. Als Beleg dafür, dass die Aussetzungsvoraussetzungen nicht vorlagen, wird es sich auf den gestellten Insolvenzantrag berufen. Lagen die Aussetzungsvoraussetzungen nicht vor, drohte zudem eine strafrechtliche Verfolgung wegen Insolvenzverschleppung.

Da die Konsequenzen aus einem verspätet gestellten Insolvenzantrag überaus haftungsrelevant sind, raten wir generell zu einer fundierten Insolvenzberatung.

4. Verliere ich durch ein Insolvenzverfahren zwingend mein Unternehmen?

Nein, eine Insolvenz bedeutet heutzutage nicht mehr zwangsläufig das Ende einer Firma. Dies gilt vor allem, wenn die Geschäftsführung rechtzeitig eine professionelle Insolvenzberatung bei einem erfahrenen Sanierungsberater sucht. Es sollte sich immer um einen insolvenzerfahrenen Rechtsanwalt, z.B. einen Fachanwalt für Insolvenzrecht, handeln.

Restrukturierung unter Insolvenzschutz

Denn dann besteht die Möglichkeit, ein sogenanntes Insolvenzverfahren in Eigenverwaltung bzw. ein Schutzschirmverfahren vorzubereiten. Beide Verfahrensarten wurden 2012 durch eine Gesetzesänderung (ESUG) erheblich aufgewertet.

Erhebliche Liquiditätseffekte und Optionen zur finanzwirtschaftlichen wie operativen Sanierung machen Eigenverwaltungs- bzw. Schutzschirmverfahren für den Unternehmer zum Goldstandard. Im jeweiligen Verfahren bleibt die Geschäftsführung in der Verantwortung und kann die Sanierung eigenständig betreiben.

Es gibt keinen Insolvenzverwalter, sondern lediglich einen sogenannten Sachwalter. Seine Aufgabe ist es, den Unternehmer bei der Sanierung zu beaufsichtigen.

Der Insolvenzplan als Sanierungsinstrument

Das Verfahren wird idealerweise mit einem Insolvenzplan abgeschlossen. Dabei handelt es sich im Ergebnis um einen Vergleich des Schuldners mit den Gläubigern, der die Befriedigung der im Rahmen der Firmeninsolvenz festgestellten Schulden regelt.

Der Insolvenzplan muss dabei nicht von allen Gläubigern einstimmig angenommen werden. Es genügt eine einfache Mehrheit. Das macht die Sanierung über einen Insolvenzplan besonders attraktiv, denn damit steigen die Erfolgsaussichten erheblich.

Aufgrund der Komplexität einer Firmeninsolvenz sollte sich der Unternehmer einen erfahrenen Sanierungsberater an seine Seite holen.

5. Besteht für Selbständige eine Pflicht zur Stellung eines Insolvenzantrags?

Nein, wirtschaftlich Selbständige trifft keine Antragspflicht. Hintergrund hierfür ist, dass sie unbeschränkt mit ihrem gesamten Privatvermögen gegenüber allen Gläubigern haften.

Wird bei Zahlungsunfähigkeit oder Überschuldung kein Insolvenzantrag gestellt, können die Gläubiger ihre Forderungen gegenüber dem Selbständigen bis auf weiteres im Rahmen eines Mahnverfahrens oder einer Zahlungsklage geltend machen. Ein vollstreckbarer Titel verjährt erst nach 30 Jahren.

Definition des Selbständigen

Doch wer genau ist ein Selbständiger in diesem Zusammenhang? Eine selbstständige wirtschaftliche Tätigkeit liegt immer dann vor, wenn sie im eigenen Namen, in eigener Verantwortung, für eigene Rechnung und auf eigenes Risiko ausgeübt wird.

Selbstständig wirtschaftlich tätig sind damit zum Beispiel

- Kleingewerbetreibende (kleine Gastwirtschaften, Kioske, Eisdielen etc.)

- Einzelkaufleute und andere gewerblich tätige Personen

- niedergelassene Angehörige freier Berufe (Rechtsanwälte, Notare, Ärzte, Zahnärzte, Psychologen, Steuerberater, Wirtschaftsprüfer, Unternehmensberater, Architekten etc.)

- Gesellschafter eines Personenunternehmens

- Landwirte

Antragspflichten

Eine Insolvenzantragspflicht besteht gem. § 15a InsO aber für juristische Personen. Darunter fallen insbesondere Kapitalgesellschaften wie die GmbH oder die Aktiengesellschaft.

Personengesellschaften sind ebenfalls antragspflichtig, wenn für die Schulden keine natürliche Person haftet. Hauptanwendungsfall ist hierbei die GmbH & Co. KG.

6. Welche sonstigen Besonderheiten gelten im Falle einer Selbständigkeit?

Trotz nicht bestehender Antragspflicht bei Selbständigkeit kann die Einleitung einer Insolvenz eine sinnvolle Lösung der wirtschaftlichen Probleme darstellen. Denn ein Insolvenzverfahren bedeutet nicht, dass man die selbständige Tätigkeit zwangsläufig aufgeben muss.

Dies gilt zwar grundsätzlich auch für das Regelinsolvenzverfahren. Möchte man den Prozess aber selbst gestalten und Herr über die selbständige Tätigkeit bleiben, ist ein Eigenverwaltungs- bzw. Schutzschirmverfahren anzustreben.

Grundvoraussetzung hierfür sollte selbstverständlich sein, dass das Geschäftsmodell grundsätzlich funktioniert und begründete Aussichten auf erfolgreiche Durchführung eines Eigenverwaltungs- oder Schutzschirmverfahrens bestehen.

Durchführung des Verfahrens in Eigenverwaltung oder unter einem Schutzschirm bei Selbständigen

Wird z.B. bei einem Handwerker, Gastronom oder Apotheker ein Eigenverwaltungs- oder Schutzschirmverfahren durchgeführt, wird statt eines Insolvenzverwalters lediglich ein Sachwalter bestellt. Er achtet darauf, dass insolvenzrechtliche Bestimmungen eingehalten werden. Der Selbständige führt das Verfahren unter Begleitung eines insolvenzerfahrenen Rechtsanwalts in Eigenregie durch. Idealerweise handelt es sich dabei um einen Fachanwalt für Insolvenzrecht.

Wir haben eine Vielzahl von Kleingewerbetreibenden und Freiberufler wie Apothekern und Ärzten erfolgreich durch ein Eigenverwaltungs- bzw. Schutzschirmverfahren geführt. Kontaktieren Sie uns, das Erstgespräch ist selbstverständlich kostenlos.

Freigabe der selbständigen Tätigkeit

Hat der selbständige Unternehmer sich gleichwohl für die Durchführung eines klassischen Insolvenzverfahrens entschieden, bietet die Eröffnung des Insolvenzverfahrens eine zeitliche Zäsur. Der vom Gericht bestellte Insolvenzverwalter hat zu diesem Zeitpunkt zu erklären, ob er die selbständige Tätigkeit unter seine Aufsicht stellt oder freigibt. Die Entscheidung liegt, anders als bei einem Eigenverwaltungs- oder Schutzschirmverfahren, allein in der Hand des Insolvenzverwalters.

Die Möglichkeit der Freigabe sieht das Insolvenzrecht vor, um die Insolvenzmasse vor den finanziellen Folgen einer eventuell verlustbringenden Selbständigkeit des Schuldners zu schützen. Des Weiteren soll einem Schuldner die Möglichkeit eröffnet werden, eine Selbständigkeit fortzuführen oder neu aufzunehmen. Zu den Einzelheiten sollten sich Selbständige unbedingt im Vorfeld einer Insolvenz im Rahmen einer Schuldnerberatung beraten lassen.

Erteilt der Insolvenzverwalter die Freigabeerklärung, erhält der selbständige Schuldner die Verfügungsbefugnis über sein Vermögen zurück. Die Einnahmen aus der Selbständigkeit unterliegen nicht mehr dem Insolvenzbeschlag. Der Insolvenzverwalter hat darauf also keinen Zugriff mehr.

Mit der Freigabe steht den alten Gläubigern aus der Zeit bis dahin lediglich die Insolvenzmasse als Haftungsmasse zu. Die sich ab diesem Zeitpunkt ergebenden Neugläubiger können sich aus den Einkünften des Schuldners aus der Selbständigkeit befriedigen.

Nachteile der Freigabe im Rahmen des Regelinsolvenzverfahrens

Die Freigabe des Geschäftsbetriebs ist jedoch nicht für alle Formen der selbständigen Tätigkeit geeignet, eine ungestörte Fortführung des Geschäftsbetriebs zu gewährleisten.

So droht z.B. bei Apotheken spätestens mit Eröffnung des Fremdverwaltungsverfahrens der Entzug der Betriebserlaubnis gem. § 4 Abs. ApoG aufgrund des Verstoßes gegen die Pflicht zur eigenverantwortlichen Führung der Apotheke, da auch bei einer Freigabe der Apotheke aus der Insolvenzmasse die eigenständige Führung nicht vollständig gewährleistet ist. Auch für andere Freiberufler bestehen vergleichbare Risiken.

Zudem wird die Freigabe in der Regel nur gegen Zahlung eines monatlichen Betrags, der dem pfändbaren Gehaltsanteil bei einer alternativen Anstellung des Selbständigen entspricht, für die dreijährige Restschuldbefreiungsphase erteilt.

Da das Insolvenzverfahren unabhängig von der Freigabe des Unternehmens aus dem Insolvenzbeschlag fortläuft und erst nach Ablauf der dreijährigen Wohlverhaltensphase vollständig beendet ist, erfolgt ein Neustart im Gegensatz zu einer Insolvenzplansanierung mit einer Verzögerung.

Im Rahmen einer Insolvenzplanlösung in Eigenverantwortung oder einem Schutzschirm können sämtliche insolvenzrechtlichen Probleme, wie z.B. die Anfechtung von Vermögensübertragungen im persönlichen Nahbereich innerhalb von drei Monaten nach Eröffnung des Insolvenzverfahrens, mit allen Beteiligten geregelt werden. Der Unternehmer des freigegebenen Geschäftsbetriebs kann hingegen über einen mehrere Jahre dauernden Zeitraum nicht ausschließen, dass Anfechtungen seiner Verträge und Zahlungen aus der Zeit vor der Insolvenzeröffnung erhebliche negative Einflüsse auf sein Geschäftsbeziehungen haben.

Zu den Einzelheiten, auch zur Wahl der für Sie in Betracht kommenden besten Alternative, sollten Sie sich im Vorfeld einer Insolvenz im Rahmen einer Schuldnerberatung ausführlich beraten lassen. Hierzu stehen wir gerne zur Verfügung. Die Erstberatung ist kostenlos.

Restschuldbefreiung

In der Schuldnerberatung spielt, sofern man sich nicht für ein Eigenverwaltungs- oder Schutzschirmverfahren entscheidet, in diesem Zusammenhang selbstverständlich auch immer das Thema Restschuldbefreiung eine Rolle.

Um die endgültige Befreiung von den alten Schulden zu erlangen ist vor allem wichtig, seinen durch das Insolvenzrecht auferlegten Pflichten nachzukommen. Dazu gehören vor allem die Zahlungen an den Insolvenzverwalter, der damit die Gläubiger befriedigen kann.

Kommt der Schuldner seinen Pflichten nach, winkt nach einer Gesetzesänderung zum 01.01.2021 eine auf nunmehr drei Jahre verkürzte Wohlverhaltensperiode. Nach Ablauf der drei Jahre ist er von den dann noch bestehenden Schulden befreit.

Wird die Restschuldbefreiung versagt, ist das Insolvenzverfahren quasi gescheitert. Ihre Schulden entfallen nicht und die Gläubiger können wieder im Wege der Einzelzwangsvollstreckung Ihre Forderungen geltend machen. Außerdem besteht u.a. noch eine Sperrfrist von 3 bis 5 Jahren für einen neuen Antrag.

In der Regel ist deshalb ein Eigenverwaltungs- oder Schutzschirmverfahren einer Restschuldbefreiung vorzuziehen. Anders als bei der Restschuldbefreiung können Sie das Verfahren selbst und mit höheren Erfolgsaussichten gestalten.

Das Insolvenzrecht bietet viele Möglichkeiten, aber auch (Haftungs-)Risiken. Die Einzelheiten sind aufgrund der komplexen Rechtslage von Personen, die im Insolvenzrecht nicht bewandert sind, daher kaum zu überblicken.

Spielt das Thema Insolvenz eine Rolle in Ihren Überlegungen, sollten Sie unbedingt eine Insolvenzberatung suchen.

- Kann auch ein Gläubiger einen Insolvenzantrag über fremdes Vermögen stellen?

Im Rahmen der Schuldnerberatung spielt immer auch der sogenannte Gläubigerantrag eine Rolle.

Oftmals stellen in der Praxis Behörden wie das Finanzamt oder die Sozialversicherungsträger einen Insolvenzantrag über das Vermögen eines Schuldners. Dabei kann es sich sowohl um natürliche Personen als auch Unternehmen oder wirtschaftlich Selbständige handeln.

Sie warten in der Regel einen intern festgelegten Zeitraum ab und verschwenden dann keine weitere Zeit mit Einzelzwangsvollstreckungsmaßnahmen. Der Schuldner fühlt sich überrumpelt und sucht erst dann eine professionelle Insolvenzberatung.

Grundsätzlich ist ein Fremdantrag durch einen Gläubiger zulässig, wenn auch unter erhöhten Voraussetzungen. Der Schuldner ist jedoch nicht schutzlos und kann weitere Maßnahmen ergreifen.

Es ist daher ratsam, bei ersten Anzeichen einer wirtschaftlichen Krise eine Insolvenzberatung durch einen insolvenzerfahrenen Rechtsanwalt, z.B. ein Fachanwalt für Insolvenzrecht, zu suchen. Wir beraten Sie gerne zu möglichen Abwehrstrategien – online oder mit kurzfristigem Termin in unserem Büro.

8. Wie läuft ein Insolvenzverfahren allgemein ab?

Das Insolvenzverfahren ist grob in drei Teile zu gliedern:

- Vorläufiges Insolvenzverfahren (beginnt mit Antragstellung und dauert ca. 3 Monate)

- Eröffnetes Insolvenzverfahren

- Nach Verfahrensaufhebung: Planerfüllung bzw. Wohlverhaltensperiode

Mit Stellung des Insolvenzantrags beginnt das vorläufige Insolvenzverfahren. In dessen Rahmen wird überprüft, ob es einen Eröffnungsgrund gibt.

Liegt ein solcher vor, wird das Insolvenzverfahren eröffnet. Handelt es sich um eine Firmeninsolvenz und soll das Unternehmen fortgeführt werden, können die Schulden (auch bei einem wirtschaftlich Selbständigen) über einen Insolvenzplan reguliert werden. Alternativ kommt auch die Veräußerung (sog. übertragende Sanierung) oder Liquidation der Unternehmung in Betracht. Ist der Plan angenommen oder das Vermögen unter den Gläubigern verteilt, wird das Verfahren aufgehoben. Die Planerfüllung erfolgt ggf. im Nachgang.

Bei wirtschaftlich Selbständigen, die sich nicht für die Durchführung eines Eigenverwaltungs- oder Schutzschirmverfahrens entschieden haben, schließt sich nach Aufhebung des Verfahrens eine dreijährige Wohlverhaltensperiode an. Werden stets alle Pflichten erfüllt, ist der Schuldner seine Schulden mit Ablauf der drei Jahre durch die dann erteilte Restschuldbefreiung los.

9. Welche Vorteile hat eine Insolvenz in Eigenverwaltung?

Die Vorteile einer Insolvenz in Eigenverwaltung lassen sich wie folgt zusammenfassen:

- Erhalt und Fortführung der Firma oder der wirtschaftlich selbständigen Tätigkeit

- Kein Insolvenzverwalter

- Löhne und Gehälter werden drei Monate über Insolvenzgeld abgedeckt

- Ungesicherte Schulden entfallen mit Insolvenzantrag

- Kurzfristige Beendigung von ungünstigen Verträgen

- Kündigungsfristen bei Arbeitsverträgen 3 Monate

- Beseitigung von Pensionsverpflichtungen

- Entschuldung auch gegen den Willen einzelner Gläubiger durch Insolvenzplan

Hinter den vorgenannten Aspekten ergeben sich weitreichende, positive Folgen für den eigenverwaltenden Schuldner. Damit die Vorteile einer Insolvenz optimal genutzt werden können, ist es wichtig, dass das Verfahren professionell vorbereitet und begleitet wird.

Sprechen Sie mit uns. Wir haben über 200 Eigenverwaltungs- bzw. Schutzschirmverfahren mit Firmen und auch mit Selbständigen erfolgreich durchgeführt.

Verschärfte Zugangsvoraussetzungen zu Eigenverwaltungs- und Schutzschirmverfahren

Dies gilt umso mehr, als dass die Eintrittsvoraussetzungen verschärft wurden. Daher sollte man sich einen erfahrenen Partner mit nachgewiesener Expertise an seine Seite holen, der umfangreiche Erfahrung in der Insolvenzberatung, insbesondere im Zusammenhang mit Eigenverwaltungs- und Schutzschirmverfahren hat. Diese Erfahrung besteht derzeit noch bei wenigen Insolvenzverwaltern und Fachanwälten für Insolvenzrecht. Bevor Sie sich für einen Partner entscheiden, lassen Sie sich aussagefähige Referenzen geben.

10. Worin unterscheiden sich Eigenverwaltungs- und Schutzschirmverfahren voneinander?

Die Unterschiede zwischen beiden Verfahrensarten sind gering. Im Schutzschirmverfahren ist es in der Regel einfacher den gewünschten Sachwalter bei Gericht durchzusetzen. Der Eintritt in ein Schutzschirmverfahren ist aber auch schwieriger, denn es ist nur beim Insolvenzgrund der drohenden Zahlungsunfähigkeit oder Überschuldung möglich. Ist das Unternehmen bereits zahlungsunfähig geht nur der Weg über die Eigenverwaltung. Die Erfolgswahrscheinlichkeit ist in beiden Verfahren aber gleich hoch.

Der Erfolg einer Insolvenz in Eigenverwaltung oder auch eines Schutzschirmverfahrens hängt wesentlich von der Unterstützung aller Parteien ab. Dazu gehören neben der Schuldnerberatung in Form eines in Eigenverwaltungs- und Schutzschirmverfahren erfahrenen Rechtsanwalts und dem Gericht auch die Gläubiger und eben der Sachwalter.

Dem Sachwalter wird als Vertreter der Gläubiger im Falle einer Firmeninsolvenz besonderes Vertrauen entgegengebracht. Ist er von dem Erfolg der eingeschlagenen Sanierung überzeugt, wird er sich hierfür auch gegenüber kritischen Gläubigern einsetzen.

Ein weiterer Unterschied besteht in der positiven Außenwahrnehmung des Schutzschirmverfahrens. Diese begründet sich im Wesentlichen auf dem Begriff, da hier das allgemein immer noch als negativ wahrgenommene „I-Wort“ vermieden wird. Faktisch handelt es sich aber auch hierbei um ein Insolvenzverfahren, da es im Insolvenzrecht (InsO) geregelt ist.

Im Übrigen steht dem Schuldner in beiden Verfahrensarten der Insolvenzplan als Sanierungsinstrument und Instrument zur Entschuldung zur Verfügung.

11. Wie sieht es mit meiner persönlichen Haftung als Geschäftsführer aus?

Nicht selten erkundigen sich im Rahmen einer Insolvenzberatung die Geschäftsleiter zum Beispiel einer GmbH oder einer AG, also einer juristischen Person, nach ihren persönlichen Haftungsrisiken.

Gem. § 15a InsO besteht die Pflicht, bei Zahlungsunfähigkeit oder Überschuldung über das Vermögen einer juristischen Person oder Gesellschaft ohne Rechtspersönlichkeit (v.a. GmbH & Co. KG) einen Insolvenzantrag zu stellen. Über § 42 BGB gilt dies auch für den Vorstand eines Vereins.

Wird dies unterlassen, droht neben erheblichen zivilrechtlichen Schadensersatzansprüchen auch eine strafrechtliche Haftung, u.a. wegen Insolvenzverschleppung, die mit Freiheitsstrafe bis zu 3 Jahren bestraft werden kann. Zivilrechtlich haftet der Geschäftsleiter auf Rückzahlung an die Insolvenzmasse für alle Zahlungen, die er seit Eintritt der Insolvenzreife an Dritte geleistet hat. Selbst wenn er eine adäquate Gegenleistung dafür bekommen hat. Das können u.a. Mietzahlungen, Warenlieferungen oder gezahlte Löhne und Gehälter sein. Die Folgen können für das weitere Leben der handelnden Personen teils verheerend sein, denn er haftet mit seinem gesamten Privatvermögen.

Suchen Sie daher rechtzeitig eine erfahrene Insolvenzberatung oder Schuldnerberatung Ihres Vertrauens auf und lassen Sie sich umfassend aufklären.

12. Werden meine Kunden nicht durch die eingeleitete Insolvenz abgeschreckt?

Die Erfahrung zeigt, dass die Kunden einer Sanierung im Rahmen eines Eigenverwaltungs- oder eines Schutzschirmverfahrens stets sehr aufgeschlossen gegenüberstehen und das Unternehmen in dieser Art von Insolvenz als Partner unterstützen.

Wichtig ist, dass das Insolvenzverfahren gut vorbereitet und durch einen professionellen und in der Materie erfahrenen Insolvenzberater, idealerweise in Form eines Fachanwalts für Insolvenzrecht, begleitet wird. Das schafft trotz Insolvenz Vertrauen bei den auf Kundenseite handelnden Personen und fördert den Erfolg der Restrukturierung.

13. Wie reagieren meine Lieferanten?

Dass vereinzelt Geschäftspartner in Insolvenz geraten, wird für den weit überwiegenden Teil Ihrer Lieferanten zum Geschäftsrisiko gehören und eingepreist sein.

Hier gilt grundsätzlich das, was bereits zu den Kunden ausgeführt wurde. Die professionelle Unterstützung durch eine erfahrene Insolvenzberatung sowie eine transparente Kommunikation gegenüber den Gläubigern, sind Garanten für den Erfolg des Verfahrens.

Sollten Sie dennoch Bedenken hegen, stehen wir Ihnen gerne als erfahrener Insolvenzberater zur Seite.

14. Ist mein Unternehmen bzw. bin ich als Selbständiger nach der Insolvenz schuldenfrei?

Durchläuft ein Unternehmen erfolgreich eine Restrukturierung unter Insolvenzschutz, dann wird die Befriedigung der Insolvenzforderungen idealerweise in einem Insolvenzplan geregelt. Sind die Verpflichtungen aus dem Insolvenzplan erfüllt, werden die im Übrigen erklärten Verzichte der Gläubiger wirksam.

Durchlaufen Selbständige eine Insolvenz, kommt auch für sie ein Insolvenzplanverfahren in Eigenverwaltung oder ein Schutzschirmverfahren in Betracht. Es sollte allerdings von einem in der Materie erfahrenen Rechtsanwalt (z.B. einem Fachanwalt für Insolvenzrecht mit nachgewiesenen Referenzen in Eigenverwaltungs- und Schutzschirmverfahren) geprüft werden, ob ein sog. Restschuldbefreiungsverfahren als Alternative in Betracht kommt.

Die Insolvenz in Eigenverwaltung oder unter einem Schutzschirm verursacht in der Regel erheblich höhere Kosten, dafür ist es in wenigen Monaten abgeschlossen. Das Restschuldbefreiungsverfahren ist deutlich kostengünstiger, kann aber erst nach 3 Jahren abgeschlossen werden und bedarf der Mitwirkung und dem Wohlwollen des Insolvenzverwalters.

Werden die durch das Insolvenzrecht auferlegten Pflichten erfüllt, steht einer Entschuldung durch einen Insolvenzplan oder einer Restschuldbefreiung grundsätzlich nichts im Weg. Der Selbständige ist seine Schulden los und kann wieder unbeschwert in die Zukunft blicken.

15. Wie kann ich mich gegen eine Insolvenzanfechtung wehren?

Häufig versuchen Insolvenzverwalter, von der legitimen Möglichkeit einer Insolvenzanfechtung Gebrauch zu machen. Im Kern geht es darum, dass im Rahmen einer Geschäftsbeziehung erhaltene Zahlungen vom Insolvenzverwalter zurückgefordert werden.

Dieser beruft sich im Falle einer Firmeninsolvenz in der Regel auf die vermeintliche Kenntnis des Zahlungsempfängers von der Insolvenzreife des Insolvenzschuldners zum Zeitpunkt des Erhalts der Zahlung.

Derartige Rückzahlungsansprüche, insbesondere wenn sie einen längeren Zeitraum betreffen, können für Sie oder Ihr Unternehmen existenzgefährdend sein. Es spielt dabei keine Rolle, auf welchem Rechtsverhältnis (Dienstleistung, Warenlieferung, o.a.) die Zahlung beruht.

Wir unterstützen Sie dabei, unberechtigte Anfechtungsansprüche zu identifizieren, möglichst zu vermeiden und abzuwehren.

16. Gibt es Alternativen zu einem Insolvenzverfahren?

Sanierung außerhalb eines Insolvenzverfahrens

Mit neuen gesetzlichen Regelungen zum 01.01.2021 bestehen jetzt auch Möglichkeiten, eine Insolvenz trotz drohender Antragspflichten zu vermeiden. Zu finden sind die Vorschriften nicht im Insolvenzrecht, sondern in dem neuen Unternehmensstabilisierungs- und Restrukturierungsgesetz (kurz: StaRUG).

Voraussetzung ist allerdings, dass rechtzeitig gehandelt wird. Denn das Unternehmen darf lediglich drohend zahlungsunfähig sein.

Die Änderung der Insolvenzordnung, ebenfalls am 01.01.2021 in Kraft getreten, erhöht allerdings auch die Haftungsrisiken für Geschäftsleiter, die nicht rechtzeitig handeln.

Krisenfrüherkennung

Mit dem StaRUG wurde die bindende Verpflichtung für Unternehmen jeder Größenordnung zur Einrichtung eines Krisenfrüherkennungssystems in Gesetzesform gegossen. In dem Zusammenhang wurden auch Hinweis- und Warnpflichten für alle wirtschaftlichen Berater des Unternehmens (Steuerberater, Wirtschaftsprüfer, Rechtsanwälte) in das Gesetz aufgenommen.

Verstöße gegen die Verpflichtung zur Einrichtung von Krisenfrüherkennungssystemen bringen neue Haftungsrisiken für Geschäftsleiter mit sich.

17. Fazit

Ein Insolvenzverfahren bietet für Unternehmen wie auch Selbständige, die sich in wirtschaftlichen Turbulenzen befinden, gleichermaßen erhebliche Chancen auf einen Neuanfang. Die Fortentwicklung des Insolvenzrechts (Stichworte ESUG und StaRUG) hat ein modernes Sanierungsrecht geschaffen.

Gleichzeitig bietet eine Insolvenz auch viele Fallstricke und Haftungsrisiken. Daher ist es unerlässlich, bei Aufkommen erster Krisenanzeichen eine professionelle Insolvenzberatung in Anspruch zu nehmen. Ein in der Materie erfahrener Rechtsanwalt, idealerweise mit der Zusatzqualifikation Fachanwalt für Insolvenzrecht, kann Ihnen auf Ihre individuelle Situation angepasste Handlungsalternativen aufzeigen und somit das Optimale für Sie und Ihr Unternehmen herausholen.

Fest steht: Je frühzeitiger Sie Insolvenzberatung in Anspruch nehmen, desto höher sind die Chancen auf einen erfolgreichen Neustart. Sprechen Sie Ihren Insolvenzberater auch auf eine Restrukturierung außerhalb der Insolvenz an.

Das neue Gesetz StaRUG bietet hier mit dem Sanierungsvergleich bzw. dem Restrukturierungsplanverfahren interessante Optionen für Gläubiger, die eine Lösung abseits der Öffentlichkeit und außerhalb eines Insolvenzverfahrens suchen.

Unser Leistungsspektrum

Wir unterstützen in allen rechtlichen Themen rund um die Insolvenz und bringen durch unsere Partnergesellschaft plenovia zudem operative Kompetenz bei der Erstellung von Restrukturierungskonzepten und Planrechnungen, der Prozess- und Produktionsoptimierung und alle anderen operativ relevanten Themen wie Einkaufsoptimierung und Working Capital Management ein. Wir helfen Ihnen, über das Insolvenzplanverfahren die Passivseite der Bilanz Ihres Unternehmens zu sanieren und das Eigenkapital zu stärken, die Restrukturierungsspezialisten stellen Ihr Unternehmen operativ gestärkt für die Zukunft auf.

Je nach Unternehmen und Ausgangssituation nutzen wir u. a.:

BBR Buchalik Brömmekamp Rechtsanwälte bereitet den Insolvenzantrag, den Insolvenzplan und die Eigenverwaltung hochprofessionell vor und Ihr persönlicher Ansprechpartner begleitet Sie während der gesamten Dauer des Insolvenzverfahrens. Dieser stellt sicher, dass das Insolvenzverfahren erfolgreich und ohne Kontrollverlust durchgeführt wird. Die erzielten Ergebnisse sind überzeugend: Das Eigenkapital wird wieder hergestellt, und es wird durch die Insolvenz so viel Liquidität generiert, dass Neukredite zur Überwindung der Krise meist nicht mehr benötigt werden.

Sie haben Fragen? Nehmen Sie mit uns Kontakt auf!

Sprechen Sie uns jederzeit gerne an, wenn Sie Beratungsbedarf haben oder Unterstützung brauchen. Wir bieten Ihnen ein kostenloses Erstgespräch — telefonisch, vor Ort oder per Video-Call. Für einen Termin rufen Sie uns an, schreiben Sie uns eine E‑Mail oder nutzen Sie unser Kontaktformular!

BBR ist ausgezeichnet!